炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:IPO日报

近日,厦门吉宏科技股份有限公司(下称“吉宏股份”)向港交所提交上市申请书,联席保荐人为中国国际金融香港证券有限公司及招银国际融资有限公司。这也是继公司于2024年2月递表失效后的再一次申请。

IPO日报发现,吉宏股份是一家A股上市公司,且近年来融资力度不小。反观其财务数据,公司的账面货币资金较为充裕,资产负债率并不算高。2016年上市以来,除了2021年,公司一直在分红,且分红金额近年来明显增长。

8月中旬,吉宏股份还披露了今年上半年业绩报告。数据显示,吉宏股份上半年营业收入同比下降21.97%,扣非净利润同比下降64.18%。

在业绩下滑之际,此番冲击港股市场,看似不缺钱的吉宏股份意图何在?

来源:张力

业绩大降

招股书显示,吉宏股份成立于2003年,2016年7月12日在深交所主板上市,股票代码002803.SZ。

作为一家拥有跨境社交电商业务、纸制快消品包装业务的双轮驱动企业,自成立以来,吉宏股份致力于为快消品企业客户提供一站式纸制包装解决方案,其后于2017年将业务拓展至跨境社交电商业务,并成为公司的主要收入来源。

根据灼识咨询的资料,按于2023年在亚洲从事社交媒体电商业务产生的收入计,吉宏股份作为一家以亚洲市场为战略重点的跨境社交电商公司,在中国B2C出口电商公司中排名第二,市场份额为2.3%。另外根据灼识咨询的资料,吉宏股份作为中国内地纸制快消品包装公司,按收入计,于2023年在中国内地纸制快消品销售包装公司中排名第一,市场份额为1.2%。

财务数据方面,2021年至2023年及2024年前三个月(下称“报告期”),吉宏股份的收入分别为51.78亿元、53.76亿元、66.95亿元、13.24亿元,净利润分别达到2.09亿元、1.72亿元、3.32亿元及3954.5万元。

近三年内,公司收入稳定增长,但净利润有所波动。

然而到了2024年,公司业绩出现明显下滑,且预计全年净利润大幅减少。

吉宏股份半年报显示,2024年上半年,公司营业收入约24.53亿元,同比减少21.97%;归属于上市公司股东的净利润约7236万元,同比减少61.8%。

对此,吉宏股份表示,预计2024年公司净利润将大幅下降,主要由于公司社交电商业务及纸质包装业务的收益预计均将减少。

其中,跨境社交电商业务收益下降的主要原因在于,2024年1-6月,部分地区外汇汇率波动、外币贬值导致市场竞争加剧,每笔订单平均售价降低;此外,公司最近调整了战略资源分配,在渗透率较低的地方实施销售扩张,减少广告成本投入,导致签收订单数量下滑。

销售费用激增

公司业绩有所波动,或许与公司的业务结构也有关联。

目前,公司收入主要来自跨境社交电商业务和纸质包装业务。

报告期内,公司跨境社交电商业务收入占比分别为54.7%、57.8%、63.6%、54.8%,纸质包装业务收入占比分别为40.3%、36.9%、31.3%、41.4%。

可以看出,跨境社交电商业务收入占比逐年增长,而纸质包装业务收入占比逐年下滑。

相比之下,跨境社交电商业务的毛利率远高于纸质包装业务。报告期内,跨境社交电商业务的毛利率约60%左右,而纸质包装业务的毛利率不超过20%。

随着跨境社交电商业务收入占比的增长,公司整体毛利率也逐年攀升,2021—2023年分别为38.39%、40.69%、46.66%。

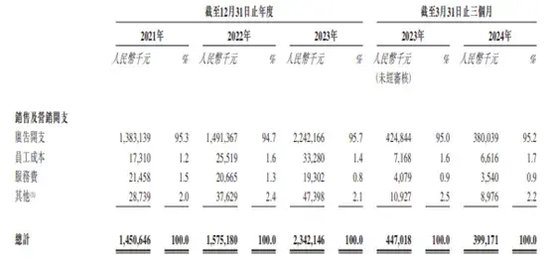

但与此同时,公司的销售费用也大幅提升。而公司的销售费用主要为跨境社交电商业务在社交媒体平台上投放的广告开支。

报告期内,公司的销售费用分别为14.51亿元、15.75亿元、23.42亿元、3.99亿元,占收入的比重分别为28.0%、29.3%、35.0%、30.1%。

这意味着,随着跨境社交电商业务收入的增长,公司销售费用率也显著提高。

吉宏股份表示,能否及时应对消费者偏好的能力可能会影响到其跨境社交电商业务广告支出的成效,同时可能会影响其吸引及维护企业客户的能力以及业务盈利能力,进而可能会影响公司的业务、财务状况及经营业绩。于可预见的未来,社交媒体平台仍将是其营销及推广的主要方式。

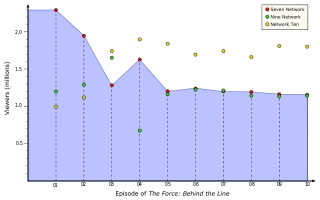

从地区市场分布来看,2023年,东北亚市场(包括日本、韩国、中国台湾及中国香港地区)已经逐年取代中国内地市场,成为公司的最主要市场。

二次上市

公司为何要在港股二次上市?

从融资情况来看,2016年上市时,公司首发募集资金合计1.85亿元;2019年,公司进行了一次定向增发,募集资金合计5.16亿元。两次累计融资约7亿元。

2023年,公司曾计划发行8.02亿元的可转债,后董事会取消了该方案。

截至2024年6月末,公司的账面货币资金为6.98亿元,资产负债率为30.16%,并不算高。

需要指出的是,2016年上市以来,除了2021年,公司一直在分红,且分红金额近年来明显增长。

2016年—2020年,公司分别进行现金分红1392万元、1482万元、9860万元、2225万元、3754万元。2022年—2023年,公司分别进行现金分红9952万元、21250万元。

可以看出,公司或许并不缺钱。那么公司选择港股二次上市的目的是什么?

除大额现金分红外,在此前股价大涨期间,实控人庄浩及其家族还进行了多次减持套现。

IPO前,吉宏股份由庄浩持股18.1%,庄澍持股9.0%,贺静颖持股1.7%,张和平持股1.6%,西藏永悦持股1.4%,陆它山持股0.2%。上述股东为一致行动人,构成单一最大股东团体,合共持股约32.1%。庄浩、庄澍、张和平及陆它山均为公司董事。庄浩为张和平的配偶及庄澍的姐姐,贺静颖为庄澍的配偶。

2017年,彼时专营纸制包装产品的吉宏股份,抓住移动互联网发展带来的跨境电商商机,将业务拓展至跨境社交电商。2018年,吉宏股份又在电商业务基础上新增精准推送广告的营销业务。

两次跨界的效果显而易见,公司的收入从2016年的5.7亿元,一下猛增至2018年的22.69亿元。尝到了甜头的吉宏股份在跨界道路上越走越远。

据悉,吉宏股份还曾切入区块链技术应用领域、跨界收购白酒资产、入股电子烟行业有关公司,以及参与设立股权投资基金,专注投资早中期元宇宙产业链相关未上市公司,包括但不限于VR/AR应用领域企业、虚拟数字人制作企业、数字藏品发行/交易平台等。此外,公司还曾表示将继续投入IT研发资源深耕ChatGPT技术。

2020年9月,公司股价一度涨至46.74元(前复权)。

也因如此,吉宏股份曾多次被深交所发布关注函及问询函要求说明是否存在配合市场炒作、“蹭热点”的行为。

但让人在意的是,据不完全统计,2018年以来,吉宏股份实控人、董监高及相关股东在二级市场累计套现近25亿元,庄浩家族套现近10亿元。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜

发表评论