现金流,是企业的血液。

在企业经营活动中,现金流扮演着至关重要的角色,它不仅是扩张和投资的基础,更是企业可持续发展的保障。

简单来说,要想判断一家公司经营情况的好坏,现金流比净利润更重要。

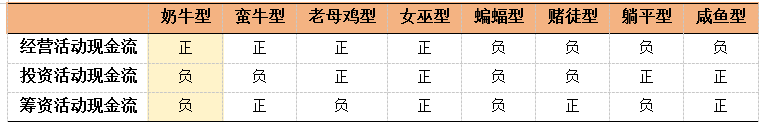

下面,我们根据企业现金流量表情况,将企业分为以下八种类型。

奶牛型企业,现金流表现为“正负负”结构,这种企业的现金流非常充沛,不仅能偿还债务、给股东分红,还可以用于自身扩张。

通俗来说,就像一头奶牛,吃下去的是草,产出来的是牛奶。

最典型的例子就是贵州茅台、美的集团、长江电力、中国神华、福耀玻璃等,基本上都是各行业的龙头,可持续性毋庸置疑。

其中,福耀玻璃,连续多年市场份额稳居全球第一,同时持续保持高分红比例,当属我国制造行业中最肥的鱼。

那么,我们就来看一下,福耀玻璃的现金流量表现如何?

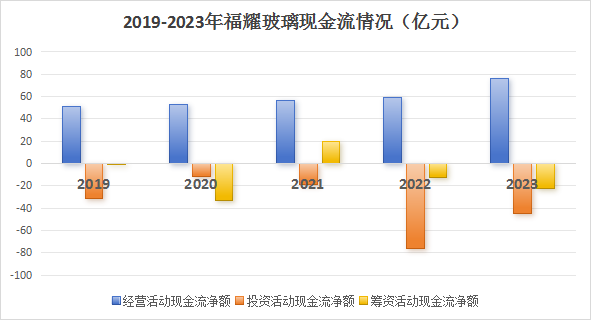

可以看到,近5年福耀玻璃的经营活动现金流一直为正且逐年递增,除2021年外,公司投资和筹资活动现金流均为负,总体上看,是典型的奶牛型现金流。

接下来,我们对公司的现金流情况进行具体分析:

1.经营活动现金流

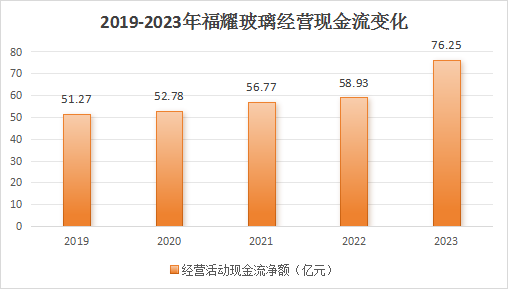

经营活动现金流是最重要的部分,它的数值越大,说明企业自身的“造血”能力越强。

从下图来看,福耀玻璃近几年的经营活动现金流均为正值,从2019年的51.27亿上升至2023年的76.25亿,说明公司的经营状况良好,扣除成本后还能赚到钱。

福耀玻璃营收的90%来自汽车玻璃,公司收入增长主要源于汽车玻璃业务的量价齐升。

在量端,受益于全景天幕玻璃的渗透,单车玻璃用量已从4平米增加至6平米。2023年公司玻璃销量为1.4亿平方米,同比增长10%。

在价端,2020-2023年公司玻璃每平方米价格从174元增至213元,再加上HUD玻璃等高附加值产品放量,带动整体均价上涨。

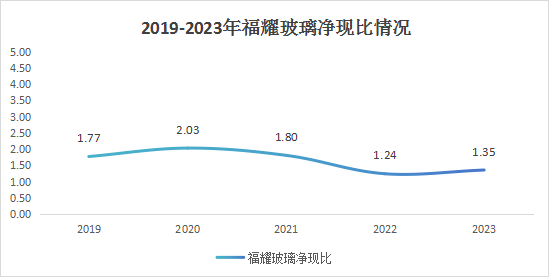

经营性现金流还可以用来衡量企业盈利质量,净现比=经营活动产生的现金流量净额/净利润。净现比大于1,说明公司盈利质量良好。

近几年,福耀玻璃的净现比始终大于1,这意味着公司获得的利润都是真金白银,而非纸面富贵。

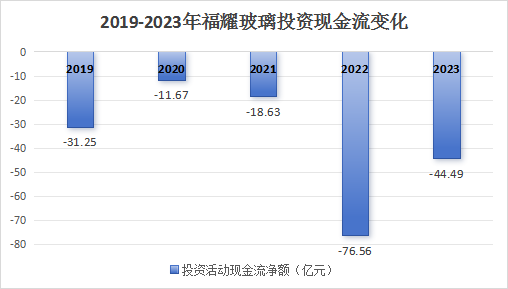

2.投资活动现金流

投资活动现金流能反映出企业的投资战略和扩张情况,企业在快速扩张时,投资活动现金流净额通常小于0。

2019-2023年,福耀玻璃的投资活动现金流一直为负,说明企业在持续对外扩张。

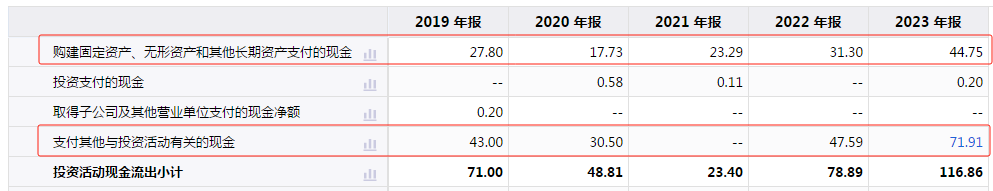

从具体构成看,近5年,公司的资本开支和支付其他与投资活动有关的现金这两个部分,占总流出的比重较大。

公司的产能扩张情况,也印证了这一点。

公司在2023年底投资32.5亿元,形成年产2050万平方米汽车安全玻璃产能,又于2024年初投资57.5亿元,建设2610万平方米汽车安全玻璃产能和两条优质浮法玻璃生产线。

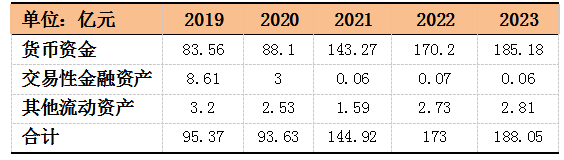

此外,投资活动使用的资金来源,一是闲置资金,二是外部筹资。

通过计算发现,企业的自有闲置资金可以覆盖投资支出,说明福耀玻璃是有闲钱的。

而这些闲钱正是源于每年经营活动产生的几百亿现金净流入,公司用自有闲置资金对外投资,提升资金使用效率。

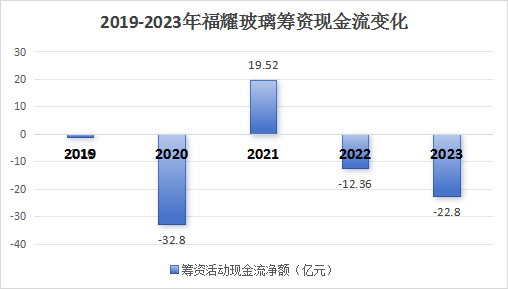

3.筹资活动现金流

筹资活动现金流体现的是企业“输血”能力,筹资一般发生在公司初创期或高速发展期,此时筹资活动现金流净额大于0。

可以看到,福耀玻璃的筹资活动现金流在2021年由负转正,主要是当年受外部因素影响,产能过剩,公司大量募集资金用于研发投入、补充营运资金、偿还债务等。

除此之外,公司其他4年的筹资活动现金流均为负数,这说明公司偿还债务还有分红情况是不错的。

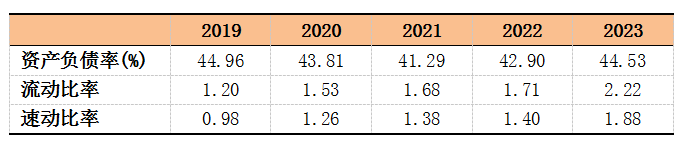

近5年,公司的资产负债率始终维持在40%-45%之间,比较健康。同时,流动比率保持在2.5以下,速动比率在2以下,这说明公司在短期负债的偿付上也没什么问题。

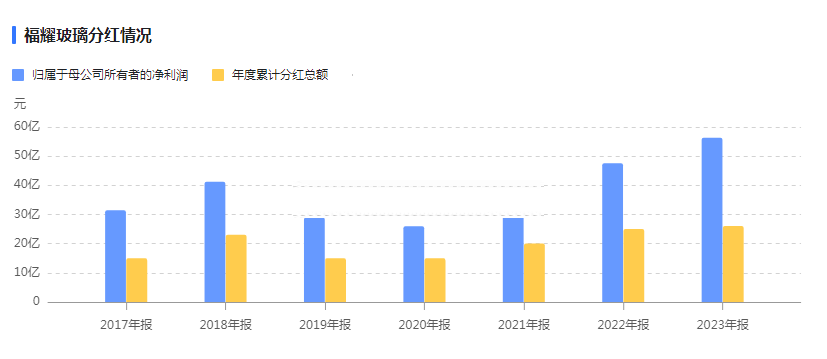

另外,公司在分红方面也很大方。

2020年以来,公司的分红逐年递增,且每年至少拿出净利润的35%进行分红,可以说是相当慷慨。

迄今为止,福耀玻璃上市30年,累计创造利润457亿元,累计分红239亿元,2023年公司的股利支付率为60.19%,甚至比贵州茅台还要高。

总而言之,从现金流量表看,福耀玻璃无疑是一个现金流充沛且健康的公司,除此之外,公司还有着极深的护城河。

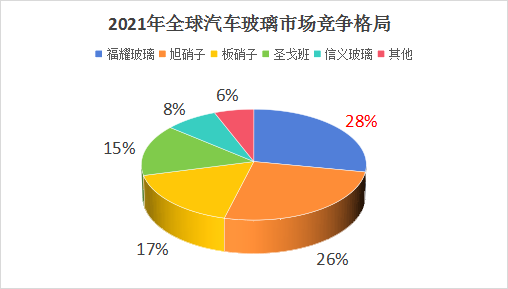

2021年福耀玻璃就以28%的市占率位列全球第一,碾压了旭硝子、板硝子、信义玻璃等,到2023年公司市场份额已升至34%。

而且,公司在中国市场独占近70%的份额,这意味着汽车玻璃市场已形成高度垄断格局,福耀玻璃的市场地位极高。

当前的高度垄断格局,与汽车玻璃企业的重资产模式脱不开关系。

玻璃具有易碎的特点,且运输成本极高,因此汽车玻璃公司的产能布局大多是分散且全球化的。这样的重资产模式,会令很多潜在进入者望而生畏。

此外,汽车玻璃定制化需求也很高,2019-2023年,公司研发投入从8.13亿元增长至14亿元,研发费用率保持在4%的水平上,产品具备技术优势。

因此,汽车玻璃行业壁垒颇高,而作为第一龙头的福耀玻璃,未来有望充分受益。

而且,公司的业绩表现也很优秀。

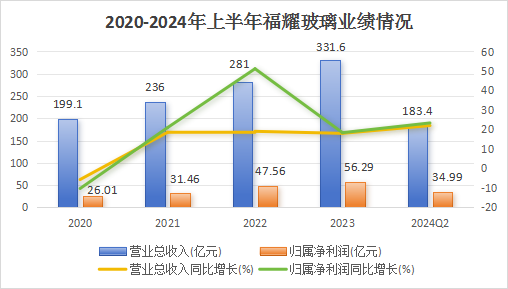

2020-2023年,公司营收从199.1亿元提升至311.61亿元,净利润也从26.01亿元增至56.29亿元,且利润增速大于营收增速,表现亮眼。

到2024年上半年,公司实现净利润34.99亿,同比增加23.35%,创同期历史新高。

最后,总结一下。

从现金流来看,福耀玻璃属于快速扩张、资金充足的奶牛型企业,公司盈利质量良好,偿债也没问题。

与此同时,公司还具有极强垄断优势,业绩稳定增长,分红情况也非常优秀,可以说是国内制造企业的标杆。

截止2024年上半年,福耀玻璃已经被771家机构抢筹。

(转自:浪哥财经)

海量资讯、精准解读,尽在新浪财经APP

发表评论