卓创资讯豆油市场分析师杨光红

【导语】三季度国内豆油市场在成本及供大于求的背景下先跌后涨,整体弱势运行,棕榈油及油菜籽产区消息托底油脂市场。随着大豆到港季节性缩减,供应收紧或令供需关系阶段性收紧,基本面对行情支撑力度转强,同时考虑到宏观氛围转利多及替代品趋强概率下,四季度豆油价格重心有望小涨。

2024年以来国内一级豆油行情震荡运行,上下波动振幅较小。三季度价格先跌后涨,8月中旬出现年内低点7517.5元/吨,价格重心较上季度有所下移。截至9月11日,一级豆油三季度均价7806元/吨,环比跌2.09%。成本及供需基本面对行情牵制作用明显。

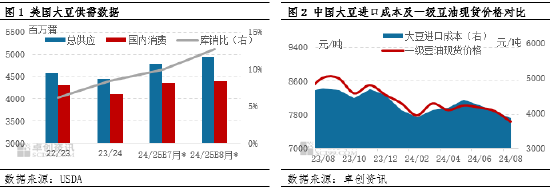

丰产预期强化,大豆进口成本走低

成本端利空豆油价格走低。我国豆油原料依赖于进口,大豆到港成本价格直接影响了豆油的价格。8月美农供需数据中,美国大豆播种面积及收割面积均有上修,导致美国大豆总供应上调3.21%,消费增量有限,导致库销比上升至12.76%,较上月预估上调了2.78个百分点。丰产预期的进一步强化,导致CBOT大豆跌至了年内乃至近四年的新低,是导致大豆成本价格下行的关键。截至9月11日,大豆进口成本月度均价4046元/吨,环比跌4.01%。

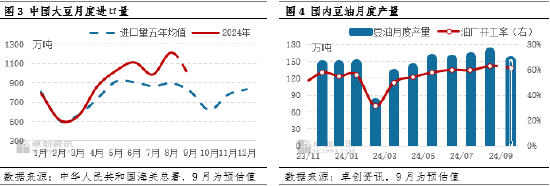

供大于求基本面制约豆油行情

三季度大豆到港季节性增长,根据海关数据显示,8月大豆到港1214.4万吨,明显多于往年同期,且9月预期到港也将在900万吨上下。国内油厂开工保持高位,三季度的国内油厂平均开工率预估62%,较上季度上升4个百分点,豆油产量预估476万吨,环比增6.48%。

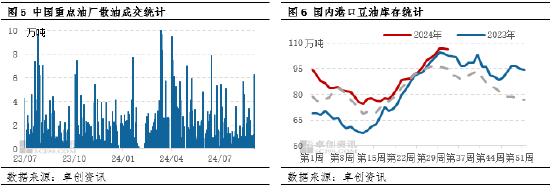

国内豆油散油成交情况也反映了市场的活跃度,通过与去年的同期对比可以看出,今年三季度以来的豆油散油成交情况一般。截至9月11日,三季度重点油厂散油成交101万吨,较去年同期缩减27.86%。在豆油产量保持增长,而需求不及预期的情况下,豆油库存持续累积。截至9月6日,港口豆油库存约106万吨,较上季度末增长13.98%。三季度整体呈现的累库趋势也反映出豆油市场供大于求的基本面现状,因此豆油行情在缺乏基本面支撑的背景下弱势运行。

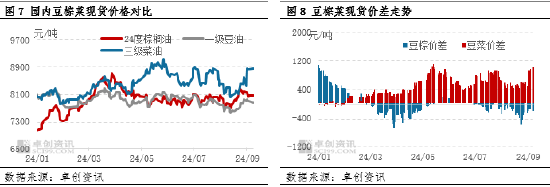

替代品价格托底豆油市场

虽然豆油市场三季度在成本及基本面拖累下弱势运行,但在替代油脂的托底作用下,豆油没有出现明显的下跌。从三大油脂走势对比可以看到,棕榈油及菜籽油价格走势强于豆油市场,主要受到产区印尼生柴政策推进及加拿大油菜籽反倾销调查的提振。但同时导致了三季度的豆棕价差持续负值,豆棕倒挂现象持续,豆菜价差不断扩大。截至9月11日,三季度24度棕榈油7974元/吨,环比上季度跌0.76%;进口三级菜籽油季度均价8527元/吨,环比跌0.79%。

基本面支撑转强叠加替代品提振,四季度价格重心有望小涨

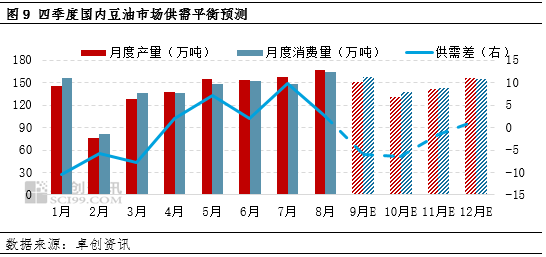

丰产局势较为明朗,前期市场基本消化。四季度市场关注点或转向南美大豆播种及美豆出口,且在巴西持续干旱及美豆出口好转背景下,目前美豆已有止跌反弹趋势,但丰产会制约美豆价格反弹空间。受大豆供应季节性缩减以及节假日停机情况增加的原因,预计四季度豆油产量共约428万吨,环比三季度缩减47万吨,消费量预计共约435万吨,环比缩减34万吨,供需双减,供需差先跌后涨,对价格支撑力度由强转弱。

外部因素看,四季度初期棕榈油在产区增产及需求制约背景下表现或偏弱,但季度末产区减产叠加印尼政策临近,行情有望转强,进而托底豆油市场,菜籽油季度内或受到反倾销调查进展的影响易涨难跌。相关替代品方面或能持续给予豆油底部支撑。同时考虑到美联储四季度降息预期落地,各国贸易关系趋紧背景下,宏观市场整体偏利多。

综上,三季度豆油价格弱势运行,但随着9月价格止跌回升,四季度基本面驱动、替代品趋强及宏观氛围带动下,豆油行情或慢涨为主,整体价格重心小幅上移,但成本端制约下上攻势头有限。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民

发表评论