更为严重的是,“一拖多”导致蒋璆难以兼顾每只基金的个性化管理,影响了基金的灵活应对能力。当某一行业或个股出现波动时,旗下多只基金同时受到冲击,投资者的利益也因此遭受连带损失。

华安基金蒋璆曾凭借其牛市中的出色表现广受市场追捧,尤其是在高景气赛道的布局下,他多次斩获亮眼的超额收益,成为基金行业的一颗明星。然而,随着市场风格的转换,蒋璆管理的多只基金近年来表现出令人担忧的下滑趋势。他曾经引以为傲的投资策略,如今却暴露出深层的结构性问题。

蒋璆采用的“一拖多”(同时管理多只基金)管理模式,正成为拖累业绩的主要因素之一。这种模式虽然在牛市中帮助他在多个领域实现增长,但在市场波动加剧、行业周期性调整时,却显得捉襟见肘。蒋璆的多只基金持仓同质化严重,尤其在制造业和高端制造领域的过度集中,使得这些基金在行业回调时同步遭遇重创。

更为严重的是,“一拖多”导致蒋璆难以兼顾每只基金的个性化管理,影响了基金的灵活应对能力。当某一行业或个股出现波动时,旗下多只基金同时受到冲击,投资者的利益也因此遭受连带损失。

图 华安基金基金经理蒋璆

业绩、规模双降

蒋璆的职业生涯的巅峰可以追溯到2015年牛市时期。当时,他接手了华安动态灵活配置基金,而这一时刻正是上证指数冲上5178点高位后急速回调的转折点。在市场极度波动的环境下,蒋璆以稳健的策略和敏锐的市场判断力脱颖而出。他在管理该基金期间表现出色,迅速在行业内积累了声誉。

华安动态灵活配置A基金在多个年度都展现了强劲的业绩表现,特别是在2021年,该基金的收益率高达73.64%,不仅超越了沪深300指数的表现,也远远超越同类基金的基准收益,该基金在同类基金中的排名也非常突出,位列第11名。

在此之前,蒋璆同样在市场表现不佳的年份中展现了卓越的能力。2019年和2020年,面对市场波动,蒋璆管理的华安动态灵活配置基金依然分别取得了68.59%和53.02%的增长,位列同类基金的前列,他的灵活多变的投资风格似乎再次发挥了关键作用。

然而,随着市场环境的变化,尤其是自2022年波动加大后,蒋璆管理的基金逐渐陷入困境。华安动态灵活配置A在近两年和近三年的表现上,分别为-22.46%和-27.78%,低于沪深300的8.13%和-20.79%。与此同时,华安制造升级一年持有混合A的表现同样不尽如人意。自该基金成立以来,收益率已下降至-32.70%,这一业绩远低于同类基金的平均水平。

图 华安动态灵活配置A。

数据来源:Wind。

图 华安制造升级一年持有混合A业绩表现。

数据来源:Wind。

回看蒋璆在华安基金的职业生涯,他管理的多只基金表现不尽如人意。除了创业板H等少数基金在牛市中有所斩获,其他基金的回报率均出现大幅亏损。例如,自其任职以来,华安碳中和混合A的回报率为-21.39%,而华安产业动力6个月持有混合A更是惨跌至-36.29%。这种持续的低迷表现,尤其是多个基金同时亏损,揭示了其投资策略中的结构性问题。更令人担忧的是,这些基金的管理规模不小,最低1.35亿,最高近10亿。这种较差的收益数据无疑暴露了其在复杂市场环境下的管理能力存在明显不足。

图 华安基金蒋璆在管基金表现。

数据来源:Wind。

这一系列数据表明,尽管蒋璆在牛市中取得了亮眼的成绩,但在市场进入震荡期后,其投资策略的缺陷逐渐显现。

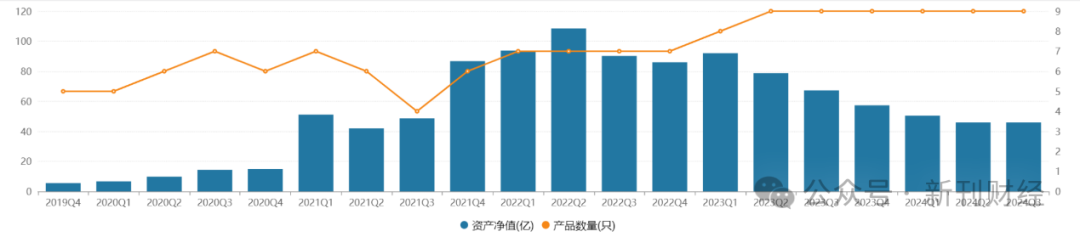

随着蒋璆管理的基金业绩持续下滑,投资者的信心逐渐减弱。蒋璆管理的基金资产净值曾在2019年末至2022年初经历显著增长,尤其是在2022年第二季度达到了108.44亿的峰值。然而,自此之后,基金资产净值开始波动,并在2023年下半年明显下滑。到2024年第三季度,资产净值已降至45.98亿,几乎腰斩。尽管在此期间产品数量保持不变,但基金资产净值的持续下降反映出其管理的基金未能达到市场预期,可能与市场波动及投资者的集中赎回有关。这一趋势清楚表明,尽管基金数量未减少,但管理规模的缩减反映了业绩下滑和投资者信心逐步丧失的现实。

图 华安基金蒋璆在管基金规模变化。

数据来源:Wind。

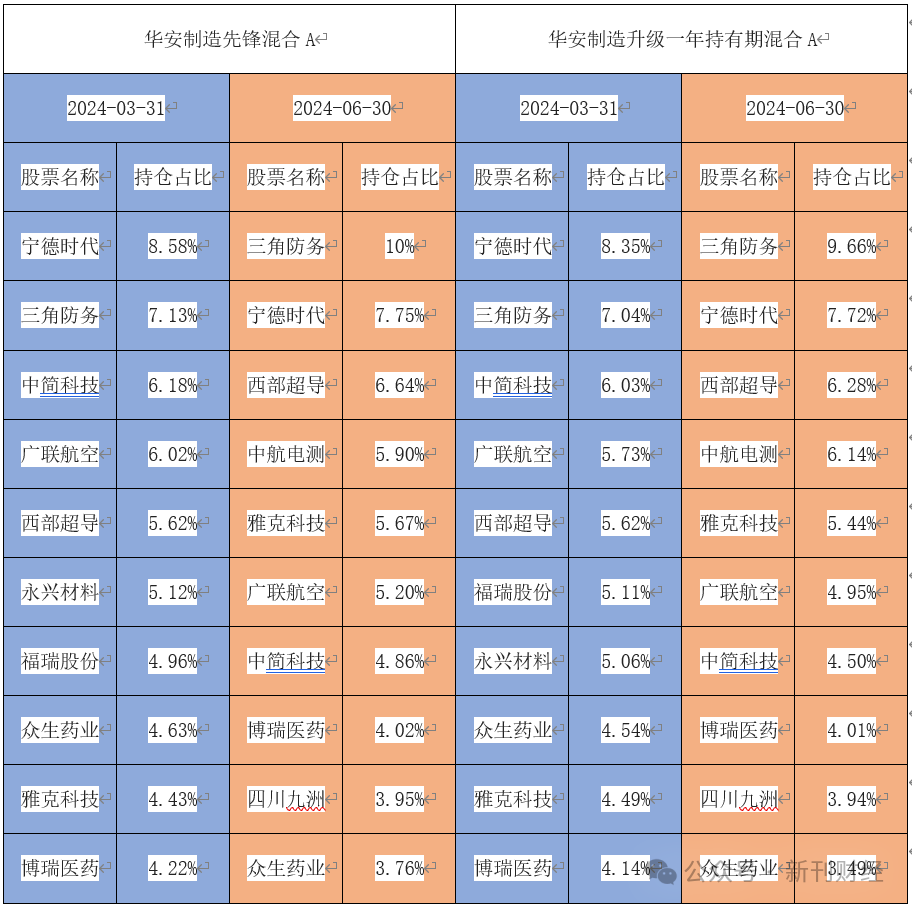

基金管理“一拖多”,各基金重仓股同质化严重

蒋璆目前管理着9只基金,这种“一拖多”现象在基金行业内并不罕见,然而对于蒋璆来说,这种管理模式显然带来了较大的风险。蒋璆管理的多只基金持仓同质化现象严重,尤其是在制造业领域,他的基金持仓高度集中。例如,华安制造先锋混合A和华安制造升级一年持有混合A的重仓股高度重叠,这种过度依赖单一行业的投资策略,使得这些基金在行业回调时同步出现亏损。

图 华安制造先锋混合A和华安制造升级一年持有期混合A2024年一、二季度前十大持仓。

数据来源:Wind。

持仓同质化的另一个显著问题是,当某只基金的重仓股出现重大波动时,蒋璆旗下的多只基金将同时遭受冲击。这种情况导致了蒋璆管理的基金普遍陷入了“一损俱损”的局面,使得投资者的利益遭受严重损害。

此外,“一拖多”管理模式还影响了蒋璆对单只基金的精细化管理。蒋璆管理的基金规模在近年来有所增加,但随着规模的扩大,基金的持仓结构和投资策略并未能得到相应的调整,导致其管理效率显著下降。从蒋璆管理的多只基金的重仓股配置来看,其投资策略具有高度集中性。例如,蒋璆重仓持有的三角防务在2022年至2023年期间大幅下跌,该股票自蒋璆重仓以来下跌了39.37%。不仅如此,蒋璆在市场下行期间并未及时调整其持仓,反而继续在高位加仓,这种操作方式最终导致了基金的持续亏损。

类似的案例还包括锦江酒店和永兴材料,这些股票在2023年市场回调期间同样出现了大幅下跌,蒋璆的基金依然选择继续持有或加仓。这种投资策略的固化使得其管理的基金在市场调整时承受了巨大的损失。锦江酒店的股票自2023年初以来下跌了57.77%,而蒋璆的基金在此期间不断加仓,最终导致投资者蒙受了巨大的损失。

蒋璆在多个基金中的持仓选择,反映了其投资策略对特定行业和个股的高度依赖。这种集中持股的策略虽然在行业景气度高时可以带来超额收益,但当行业进入回调期时,基金的风险敞口也显著增大,导致投资者面临较大的回撤压力。

曾凭借在牛市中的优异表现迅速崛起,然而,随着市场风格的变化,蒋璆的投资策略逐渐暴露出结构性问题,尤其是“一拖多”管理模式带来的风险愈发显著。这一系列问题反映出蒋璆在市场波动期内的应变能力不足,同时也暴露了其投资策略对特定行业的过度依赖。在未来的市场环境中,如果无法有效调整策略和优化持仓结构,蒋璆管理的基金恐将面临更大的挑战。

编辑 | 吴雪

海量资讯、精准解读,尽在新浪财经APP

发表评论