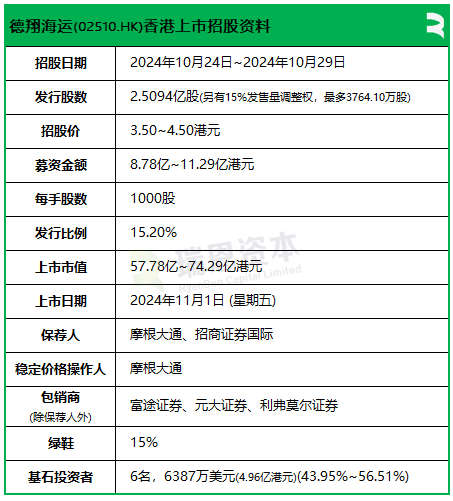

来自台湾的货柜航运公司德翔海运(02510.HK),于10月24日起至下周二(10月29日)招股,预计2024年11月1日在港交所挂牌上市,摩根大通、招商证券国际联席保荐。

德翔海运,计划全球发售2.5094亿股(约占发行完成后总股份的约15.20%,另有15%发售量调整权),其中90%为国际发售、10%为公开发售,另有15%超额配股权,每股发售价介乎3.50~4.50港元,每手1000股,最多募资约11.29亿港元。

假设每股发售价4.00港元(发售价区间中位数),德翔海运预计上市总开支约1.077亿港元,包括2%~2.32%的包销佣金(视乎发售量调整权及超额配股权行使情况)、最高0.17%的酌情奖金、联交所上市费、证监会交易征费、联交所交易费、财汇局交易征费、法律及其他专业费用、印刷及其他开支等。

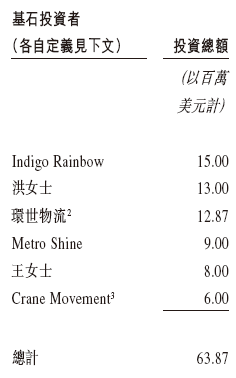

德翔海运此次IPO招股引入6名基石投资者,合共认购6387万美元(约4.96亿港元)的发售股份,其中长和(00001.HK)旗下和记港口认购1500万美元,洪绮励女士(洪英正先生的妹妹)认购1300万美元,林杰先生旗下的环世物流认购9999万港元(约1287万美元),张顺吉先生及其家族全资拥有的Metro Shine认购900万美元,王意分女士(洪英正先生的弟媳)认购800万美元,联兴物流创始人洪英正先生全资拥有的Crane Movement(为德翔海运目前持股2.12%的股东)认购600万美元。

德翔海运此次IPO,募资净额约8.96亿港元(按发售价中位数计、发售量调整权及超额配股权未获行使):约75.0%将用作于2024年4月订购的两艘7,000 TEU新船舶及订立的船舶租赁合约;约15.0%将用于租用货柜;约10.0%将用于营运资金及其他一般公司用途。

德翔海运此次IPO,摩根大通、招商证券国际为其联席保荐人、整体协调人、联席全球协调人,其他包销商包括富途证券、元大证券、利弗莫尔证券。

招股书显示,德翔海运在上市后的股东架构,陈氏家族集团(陈德胜、庄壮丽夫妇,以及他们的子女陈劭翔先生、陈依琦女士),通过Maritime Legacy合计持股37.49%;Sharafuddin先生通过Vision Investments持股37.49%;吴尚鹰先生直接及通过Kentship Holdings合计持股7.76%;洪英正先生通过Crane Movement持股1.80%;周宜强先生通过CICHK持股0.27%;全球发售股东持股15.20%。

德翔海运,成立于2001年,作为一家专注于亚太地区的货柜航运公司,在亚太地区中,专注于提供由大湾区出发的频繁服务,在该地区开展业务已有20年。根据德路里报告,截至2024年4月30日,按船队规模计,公司在专注于亚太地区的货柜航运公司中排名第6,市场份额2.3%,在全球货柜航运公司中排名第21,市场份额0.3%。截至2024年4月30日,德翔海运的货柜航运网络覆盖全球21个国家及地区、56个主要港口,经营9条独立航线服务、22条联营航线服务、15条通过仓位互换安排经营的航线服务及两天通过仓位租赁安排经营的航线服务。截至2024年4月30日,德翔海运拥有合共46艘船舶,包括36艘自有船舶及10艘租用船舶,总运力为111,011 TEU。

德翔海运招股书链接:

https://www1.hkexnews.hk/listedco/listconews/sehk/2024/1024/2024102400037_c.pdf

(转自:MBMC美顺)

海量资讯、精准解读,尽在新浪财经APP

发表评论